Sie haben bisher selbst in Ihrer Eigentumswohnung gewohnt und möchten sie jetzt vermieten. Was müssen Sie beachten? Das Wichtigste:

Ein vermietender Eigentümer befindet sich in 2 Rechtsverhältnissen:

1) Gesellschafterverhältnis (WEG):

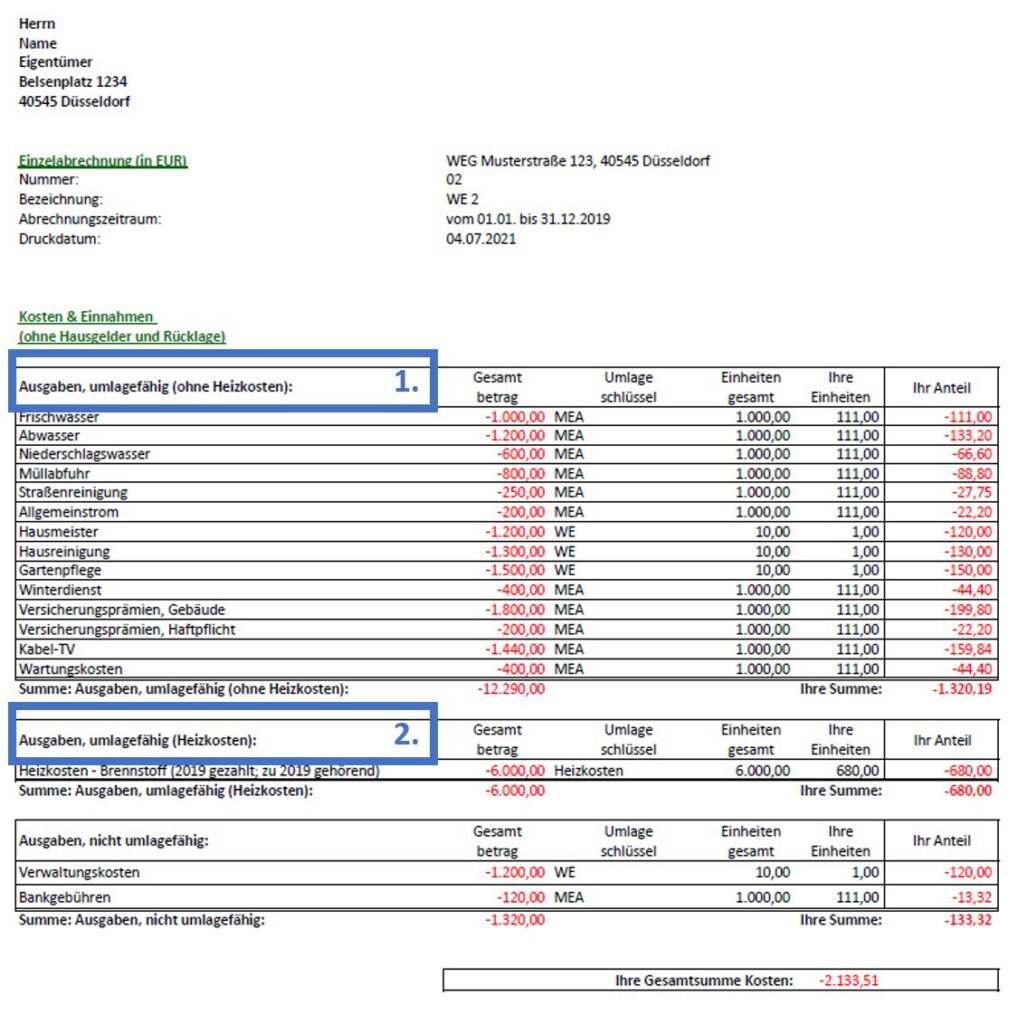

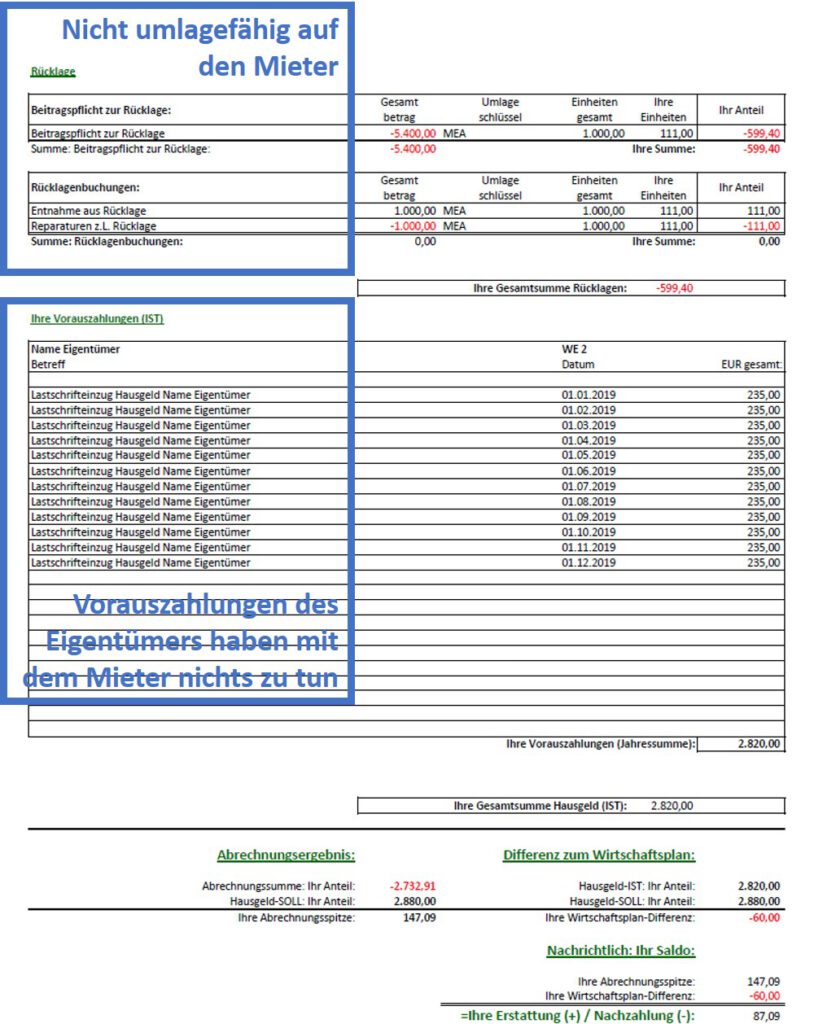

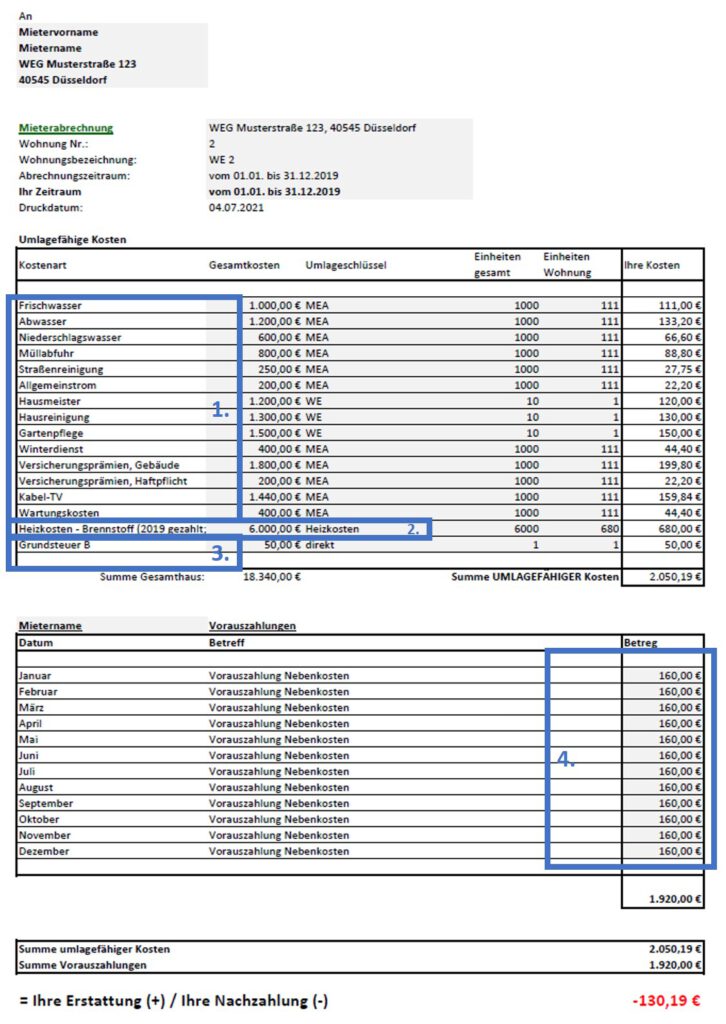

Erstens sind Sie „Aktionär“. Ihnen gehört ein prozentualer Anteil des Gemeinschaftseigentums. Deswegen haben Sie u.a. ein Stimmrecht auf der Eigentümerversammlung. Der Verwalter erstellt einmal im Jahr eine Abrechnung – und die geht direkt an Sie, ungeachtet dessen, ob die Wohnung vermietet ist oder nicht. Die Jahresabrechnung bezieht sich laut Gesetz auf das vollständige Jahr. Entsprechend der gesetzlichen Regelungen differenziert die WEG-Jahresabrechnung nicht nach Zeiträumen oder Bewohnern. Selbst bei Eigentümerwechsel gibt es laut WoEigG nur eine Jahresabrechnung für die Wohnung für das ganze Jahr. Daher erkennen Sie schon:

Der (unterjährige) Wechsel von „selbstgenutzt“ zu „vermietet“ ist der WEG herzlich egal.

Und: Sie zahlen weiterhin die monatlichen Vorauszahlungen an die WEG, denn die Eigentümergemeinschaft hat mit dem Mieter nichts zu tun.

2) Vertragliches Verhältnis (Mieter):

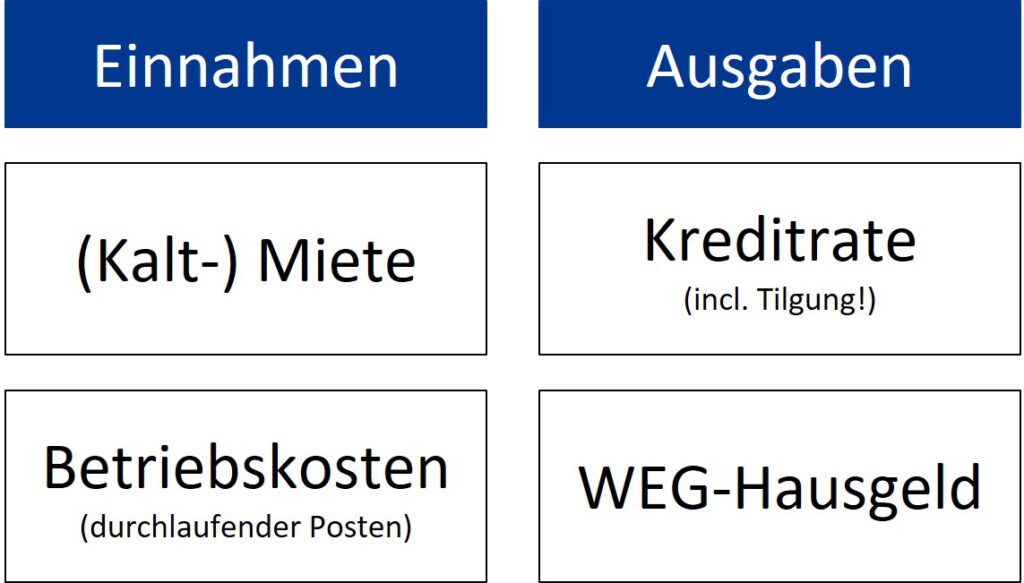

Zweitens haben Sie ein vertragliches Verhältnis zum Mieter: Den Mietvertrag, an den Sie vertraglich gebunden sind. Bedeutet: Der Mieter schuldet Ihnen die Miete und eine Vorauszahlung für Betriebskosten. Beides überweist er direkt an Sie – und nicht auf das Konto der WEG.

Nein, der Mieter kann die Vorauszahlung nicht direkt auf das WEG-Konto leisten, denn die WEG hat keinerlei vertragliche Bindung zum Mieter und führt auch keine Drittkonten. Zweitens könnten Sie dann gar nicht mehr kontrollieren, ob der Mieter die Nebenkosten bezahlt. Also lassen Sie uns lieber trennen, was nicht zusammen gehört. WEG ist WEG und Miete ist Miete.

Zum Mietvertrag:

Sie brauchen zuerst mal einen Mietvertrag. Es gibt Vorlagen für Mietverträge, z.B. von Immoscout oder von Haus und Grund, aber auch vom Mieterbund usw. Das sind meistens Standard-Formulare, in denen quasi alle gängigen Fragen bereits geregelt sind – Sie müssen sich um fast nichts mehr kümmern.

Achten Sie beim Mietvertrag auf die Betriebskosten: Sie können sich meistens zwischen Vorauszahlung und Pauschale entscheiden. Ich würde immer die Vorauszahlung plus Abrechnung empfehlen. Einmal im Jahr werden die geleisteten Vorauszahlungen den tatsächlichen Kosten gegenübergestellt und abgerechnet. Das ist die fairste Methode. Man muss aber beachten, dass Nachzahlungen des Mieters ein Jahr nach Ende des Abrechnungsjahres verjähren, also unbedingt die Frist wahren! (Zur Abrechnung siehe diesen Artikel: Abrechnung von Nebenkosten ggü. dem Mieter (Teil 1: Ohne Mieterwechsel in Ihrer Eigentumswohnung))

Sie können auch die Nebenkosten als Pauschale vereinbaren. Ich würde das nicht empfehlen, denn meiner Meinung nach gibt es immer einen Verlierer. Vielleicht steigen die Nebenkosten in den nächsten Jahren? Dann schaut der Vermieter in die Röhre, weil er sich auf die Pauschale eingelassen hat. Oder der Mieter zahlt zu viel, was auch nicht fair ist.

Zur Abrechnung:

Der Mieter zahlt die Nebenkosten-Vorauszahlung an Ihr Girokonto und Sie zahlen wie bisher das Hausgeld an die WEG. Die WEG rechnet Ihnen gegenüber ab, Sie rechnen Ihrem Mieter gegenüber ab.

Sie müssen einmal im Jahr für den Mieter eine Abrechnung erstellen. Als Grundlage müssen Sie die WEG-Jahresabrechnung heranziehen. Welche Kosten Sie auf den Mieter umlegen dürfen, steht in der sog. BetrKV. Sie müssen diese Kosten aber im Mietvertrag aufführen. In den meisten Standard-Mietverträgen ist das bereits vorbereitet. Die WEG-Jahresabrechnung enthält sogenannte umlagefähige (Mieter-) Kosten und nicht umlagefähige (Vermieter-) Kosten. Viele Verwalterprogramme weisen diesen Unterschied bereits aus. Beispiele für umlagefähige (Mieter-) Kosten sind:

- Frischwasser

- Abwasser

- Niederschlagswasser

- Müllabfuhr

- Straßenreinigung

- Allgemeinstrom (Beleuchtung)

- Hausmeister, Treppenhausreinigung, Gärtner

- Wartungskosten (nicht: Reparatur), z.B. Dachkontrolle und Regenrinnenreinigung

- Kammerjäger

- Versicherungsprämien

- Heizkosten, Schornsteinfeger, Miete für Kaltwasserzähler und Warmwasserzähler.

Den vollen Katalog umlagefähiger (Mieter-) Kosten findet man in §2 der Betriebskostenverordnung (BetrKV).

Die sollten Sie dann mindestens in den Mietvertrag übernehmen. Außerdem gehört die Grundsteuer B zu den umlagefähigen Nebenkosten, die aber nicht in der WEG-Jahresabrechnung auftaucht, sondern von Ihrem Girokonto abgebucht wird (persönliche Steuerschuld!). Vergessen Sie nicht, die Umlage der Grundsteuer im Mietvertrag zu vereinbaren.

Zu den Umlageschlüsseln in der Abrechnung:

Die Umlageschlüssel zwischen Miet- und Wohnungseigentumsrecht unterscheiden sich (siehe Artikel: Eine Ausnahme kommt selten allein – Andere Umlageschlüssel in Betriebskosten- und Jahresabrechnung). Um Arbeit zu sparen, sollten Sie diese möglichst aufeinander abstimmen. Eine Regel im Mietvertrag, die besagt, dass die Umlageschlüssel der WEG auch für den Mietvertrag gelten, nennt man „dynamische Verweisklausel“. Manche Autoren halten so eine Regel für „umstritten“, liefern aber selbst kein besseres Lösungskonzept – gültig ist sie trotzdem, mindestens solange niemand Streit sucht und vor Gericht zieht. Außerdem kann man sie dem Mieter gut und nachvollziehbar mit dem Gebot der Fairness begründen.

Zu den Versorgern:

Mit der Aufteilung der verbrauchsabhängigen Kosten zwischen Eigentümer und Mieter hat die WEG herzlich wenig zu tun. Trotzdem sollten Sie in Ihrem Sinne darauf achten, die folgenden Kosten auseinanderzudividieren:

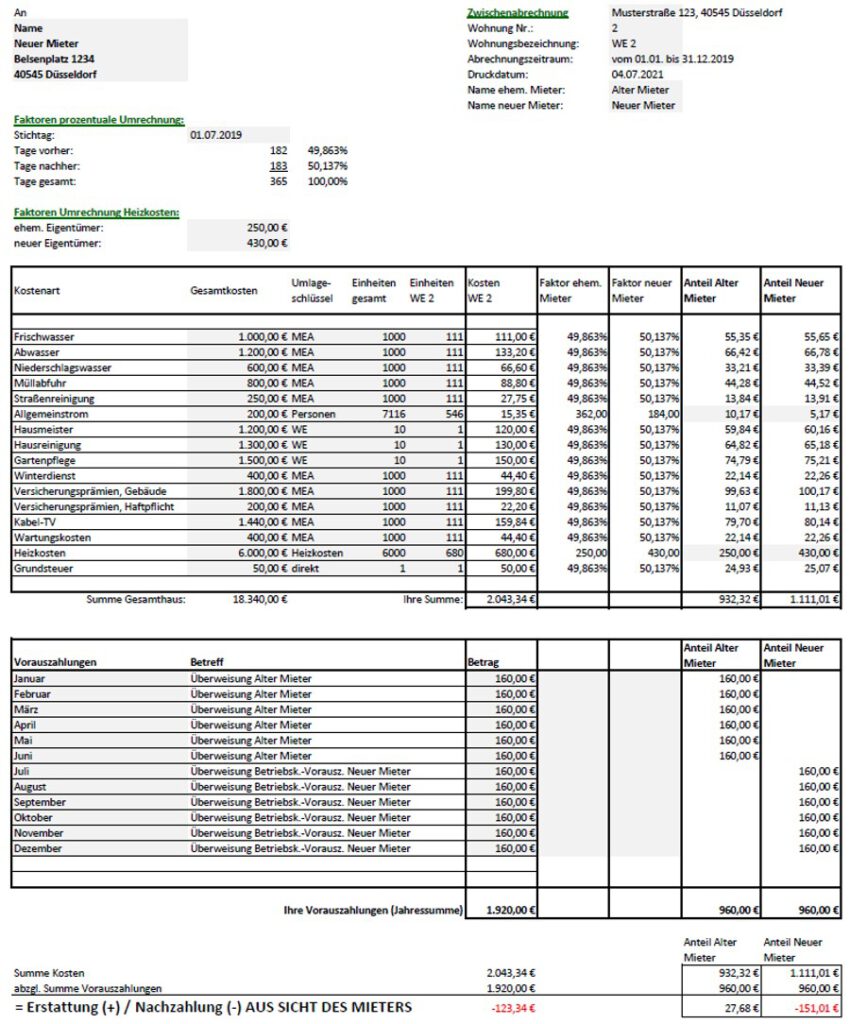

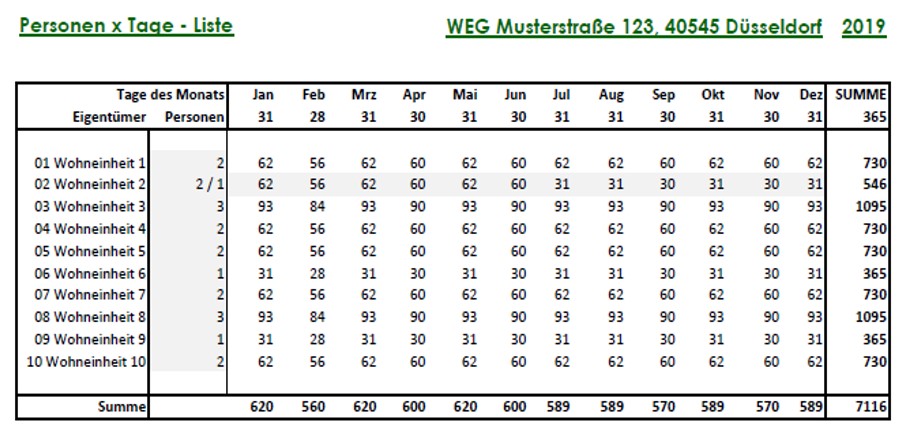

Sie sollten die Hausverwaltung rechtzeitig über den Nutzerwechsel informieren, damit die Heizkosten-Firma die Heizkosten-Abrechnung aufteilt. Dann gibt es eine Zwischenabrechnung von der Heizkostenfirma und Sie haben es leichter, für Ihren Mieter eine Abrechnung zu erstellen.

Der Stromzähler der Wohnung ist direkt auf Ihren Namen angemeldet. In der Regel genügt eine einfache Mail an die Stadtwerke, damit Sie als Vertragspartner ab- und der Mieter angemeldet werden kann.

Wenn Sie Gasetagenheizungen haben, gilt das auch für den Gaszähler.