Da ich 14 Jahre lang als Wertpapierhändler gearbeitet habe, kenne ich die Diskussionen um den Vergleich beider Assetklassen nur zu gut. Beide Seiten haben hervorragende Argumente, jedoch überwiegen meiner Meinung nach die Vorteile von Immobilien ganz klar. Dennoch sind Sie gut beraten, bei Ihrer Altersvorsorge im Sinne der Risikostreuung auch einen Teil auf Aktien zu setzen.

Was ist für die einzelnen Anlageklassen typisch?

Mit einer Aktie kaufen Sie Bruchteilseigentum eines Unternehmens. Sie sind jetzt Miteigentümer an einem Unternehmen, entsprechend Ihrem Anteil steht Ihnen ein gewisser Prozentsatz (besser: Promillesatz) des Jahresgewinns zu, der entweder als Dividendenzahlung auf Ihr Konto ausgeschüttet oder ins Unternehmen reinvestiert wird. Sie können die erwartete Dividende zu dem Kurs ins Verhältnis setzen, zu dem Sie die Aktie gekauft haben. Das Ergebnis nennt man Dividendenrendite. Sie sehen, wie viel „Zinsen“ Ihnen diese Anlage (momentan) bringt. Wenn Sie eine Aktie für 100 EUR kaufen und sie jährlich 5 EUR Dividende bringt, beträgt Ihre Dividendenrendite (vor Steuern) 5%.

Mit einer Eigentumswohnung kaufen Sie erstens Bruchteilseigentum am Gemeinschaftseigentum eines Mehrfamilienhauses (Dach, Treppenhaus, Aufzug, Heizung,…). Zweitens kaufen Sie Sondereigentum, d.h. das alleinige Nutzungsrecht an der Innenseite Ihrer Wohnung.

Weder Fenster, Außenfassade noch Wohnungstüre Ihrer Eigentumswohnung gehören Ihnen alleine, das ist alles Gemeinschaftseigentum. Sie besitzen daran einen prozentualen Anteil, wie auch alle anderen Wohnungseigentümer.

Wo ist die Dividende bei Eigentumswohnungen? Sie setzt sich wie folgt zusammen (im Detail werden wir später noch darauf eingehen):

| + Mieteinnahmen |

| – Kreditrate (Zins und Tilgung) |

| – Reparaturen |

| – Verwaltungskosten |

| – weitere nicht umlagefähige Nebenkosten |

| = Überschuss |

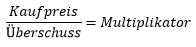

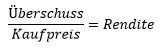

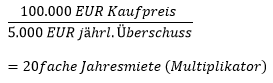

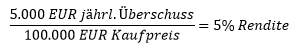

Die Mieteinnahmen sind bei vermieteten Eigentumswohnungen die einzige Einnahmequelle. Davon müssen Sie Kredit-, Reparatur- und Verwaltungskosten abziehen, ebenso alle übrigen Kosten, die Sie nicht auf den Mieter abwälzen können. Diesen Überschuss können Sie ins Verhältnis zum Kaufpreis setzen, wie Sie es mit der Dividende bei Aktien tun. So wissen Sie, welche „Verzinsung“ Sie erwirtschaftet haben. Dieses Verhältnis wird oft aus zwei Blickwinkeln betrachtet, wobei es sich einfach um den gegenseitigen Kehrwert handelt: Den Multiplikator und die Rendite.

und

Kaufmännisch rechnet man meistens mit der Rendite, während Makler oftmals den Multiplikator angeben, den man auch als Vervielfältiger oder „das x-fache“ nennt. Ein Beispiel: Der Kauf einer Eigentumswohnung für 100.000 EUR mit einem Überschuss von 5.000 EUR p.a.

und

Wie werden die beiden Assets finanziert?

Eigentumswohnungen kauft man meistens (fast) vollständig kreditfinanziert. Die Bank bezahlt den Kaufpreis. Die Mieter wiederum zahlen den Kredit zurück. Und Sie besitzen die Immobilie und bekommen die Überschüsse und Verkaufserlöse.

Mit der Kreditfinanzierung setzen Sie Kapital ein, das Ihnen gar nicht gehört. Man spricht von einem Hebeleffekt. Diese Möglichkeit steht Ihnen bei Aktien für gewöhnlich nicht zur Verfügung. Grundsätzlich können Sie in Aktien nur Beträge investieren, die Sie auf dem Konto haben. Theoretisch kann man auch Aktien kreditfinanzieren. Beim Aktienkauf auf Pump spricht man vom „Lombardkredit“. Aber dieser ist nicht besonders verbreitet. Wenn die Aktienkurse fallen, zieht die Bank solch einen Kredit schnell zurück oder fordert zusätzliche Sicherheiten, die man besonders in solchen Marktphasen selten hat. Andernfalls werden die Aktien (teilweise) zwangsverkauft. Das kann bei Aktien schnell gehen, weil deren Kurse täglich festgestellt werden und mitunter erheblichen Schwankungen unterliegen, die es in dieser Extremform bei Immobilien normalerweise nicht gibt.

Wie viel Geld haben Sie für Ihre Immobilien bezahlt?

Sie selbst habenüblicherweise gar nichts bezahlt.Odervielleicht 5% Erwerbsnebenkosten. Davon abgesehen werdenImmobilien durch fremdes Geld finanziert (Bank), und die Verbindlichkeitenwerden von fremden Leuten zurückgezahlt (Mieter). Wenn Sie in Eigentumswohnungen investieren, müssen Sie keinen monatlichen Betrag und keine Rate selbst aufbringen. Üblicherweise bekommen Sie einen Überschuss – und ggfs. auch noch Steuervorteile.

Der Vergleich als Beispiel:

Den Hebeleffekt der Kreditfinanzierung können Sie am besten am Vergleich erkennen, eine Eigentumswohnung oder eine Rentenversicherung bzw. einen Aktiensparplan anzulegen:

Sie kaufen eine Wohnung für 100.000 EUR ohne Anzahlung. Sie wird 30 Jahre lang von (ggfs. wechselnden) Mietern abbezahlt. Das Objekt ist vollständig kreditfinanziert. Im vereinfachten Beispiel gibt es 30 Jahre lang weder Mieterhöhungen noch Wertsteigerungen. Ihr monatlicher Überschuss: Plus minus null. Anschließend gehört die Wohnung Ihnen. Geschenkte 100.000 EUR mit null Euro Eigenkapital.

Nun legen Sie einen Aktiensparplan an, der vereinfacht gerechnet jährlich mit 5% verzinst wird. Sie möchten ebenfalls nach 30 Jahren 100.000 EUR besitzen. Sie müssten Monat für Monat 119,50 EUR selbst aufbringen, da es ja keinen Mieter gibt, und diesen Betrag fortwährend an das Institut überweisen. Ihre jährliche Sparrate beträgt demnach 1.434 EUR, um nach 30 Jahren auf 100.000 EUR zu kommen.

Womit wir beim Risiko wären:

Bei Eigentumswohnungen liegen die Risiken in Lage und Wohnungseigentümergemeinschaft. Wenn die Lage sich verschlechtert, können Sie die Wohnung nur noch zu schlechteren Konditionen vermieten (oder verkaufen) und damit ist Ihre Wohnung weniger wert. Sie können die Wohnung nicht von ihrem Standort wegbewegen. Denken Sie an schlimme Beispiele wie Duisburg-Marxloh oder Köln-Chorweiler. Diese Stadtteile haben sich in den letzten Jahrzehnten sehr negativ entwickelt, was zumeist schleichend und praktisch nie ad-hoc passiert ist.

Das zweite Risiko ist eine schlechte Eigentümergemeinschaft, die notwendige Reparaturen verschläft oder fahrlässig vertrödelt, wenn schnelle Hilfe geboten wäre. Mit der Substanz bröckelt dann auch die Vermietbarkeit, während Ihre Wohnung immer weniger wert ist, weil die Miteigentümer die Notwendigkeit üblicher Sanierungen einfach nicht wahrhaben wollen.

Bei Aktien lauern hingegen Risiken, die Sie als Außenstehender zumeist nicht auf Anhieb klar beurteilen können. Die Lage und den Zustand eines Mehrfamilienhauses sowie das Klima in der Eigentümergemeinschaft können Sie relativ schnell selbst durchblicken, während Sie die Verhältnisse in großen Konzernen und deren Aktien unmöglich ebenso schnell in der Detailtiefe selbst analysieren können – zumindest nicht ohne Fehler oder Ungenauigkeiten.

Haben Sie schon von Enron, Worldcom oder Wirecard gehört? Fantastische Großkonzerne, die rund um den Globus gute Geschäfte machen. Oder etwa nicht?

Plötzlich gab es einen Bilanzskandal. Es zeigte sich, dass bestimmte Personen mit viel Kreativität und krimineller Energie Zahlen gefälscht hatten. Den Wirtschaftsprüfern war es wohl nicht aufgefallen. Fast über Nacht waren die Aktien dieser Unternehmen rein gar nichts mehr wert.

Aber auch abseits von betrügerischen Machenschaften können sich Geschäftsmodelle von Aktiengesellschaften zum negativen (oder zum positiven) verändern. Welches Produkt wird verkauft? Wohnraum benötigt man immer, die Nachfrage wird also auch in 1.000 Jahren noch da sein, und natürlich mit der Bevölkerung und dem Standort schwanken. Jedes Unternehmen hingegen hat sein eigenes Geschäftsmodell. Wenn niemand mehr ein bestimmtes Produkt haben will (seien es Kutschen, VHS-Kassetten, Nokia-Handys, Verbrennermotoren oder Gasheizungen), dann verdient die Firma eines Tages weniger Geld, das es in Form von Dividenden an Sie hätte weitergeben können. Vielen Unternehmen hingegen gelingt es, sich selbst neu zu erfinden. Dennoch: Ein Unternehmen, das einen Trend verschläft, verschwindet früher oder später vom Markt, die Aktien eignen sich dann nur noch für das Altpapier. Immer wieder verkalkuliert sich ein Unternehmen und muss zum Insolvenzrichter. Auch bei Immobilien kann es vorkommen, dass man sich verhebt, wenn man die Kosten unter- oder die Miete überschätzt. Dennoch ist es viel schwieriger, Finanzströme eines großen Unternehmens zu überblicken.

Kleinstmöglicher Anlagebetrag Im Vergleich zu Aktien fehlt noch ein Aspekt, der nicht ganz unwichtig ist: Sie können bei Aktiengesellschaften (fast) beliebig kleine Anteile kaufen und deswegen bereits mit sehr überschaubaren Beträgen von wenigen hundert Euro einsteigen. Bei Immobilien bewegen Sie sich auch bei kleinen Objekten fast immer mindestens im sechsstelligen Bereich. Vor allem, wenn Sie Ihr erstes Objekt kaufen, haben Sie ein sog. Klumpenrisiko, d.h. Sie haben einen großen Geldbetrag in einen einzelnen Vermögensgegenstand investiert.